资本资产定价模型(CAPM) - 结合国家风险溢价的股票风险溢价(ERP)

Contents

资本资产定价模型(CAPM) - 结合国家风险溢价的股票风险溢价(ERP)#

Fig. 8 结合国家风险溢价的股票风险溢价(ERP)#

前言#

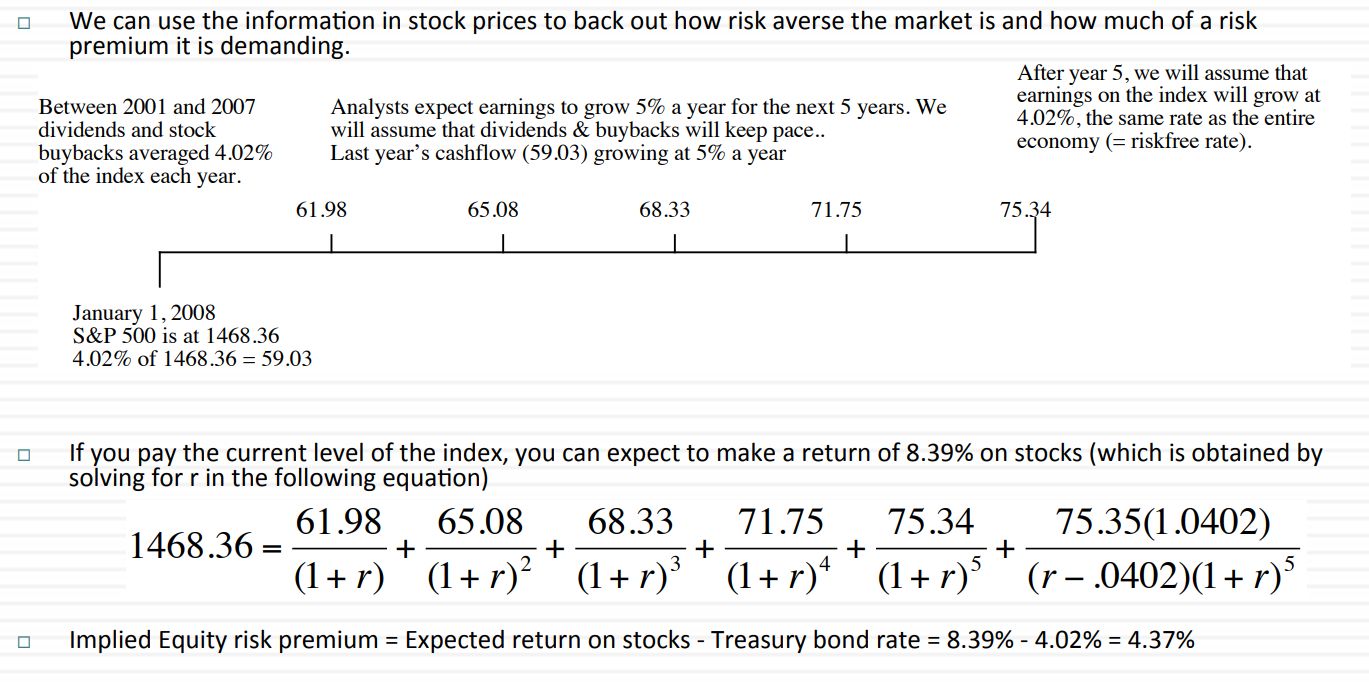

正如我在资本资产定价模型(CAPM) - 历史数据得出的股票风险溢价(ERP)的利弊 里面所介绍,用大盘的历史数据来求股票风险溢价 (Equity Risk Premium)存在着各种弊端和考量的事情。并不是说这种方法不好,但用的时候要权衡利弊。本文将继续承接股票风险溢价的话题,不过今次将用另类的角度来求股票风险溢价 (Equity Risk Premium)。

预期回报率(Expected Return)公式

Fig. 9 单个股票或者股票组合的预期回报率(Expected Return)公式#

rf 是无风险回报率,纯粹的货币时间价值 – 无风险收益率(rf)的探讨和使用

βa 是证券的Beta系数 – 巴菲特都不用beta值,你还用?!

Rm 是市场期望回报率 (Expected Market Return)

(Rm - rf) 是股票市场溢价 (Equity Market Premium) – 历史数据得出的股票风险溢价(ERP)的利弊

结尾#

以上的数据可以通过Bloomberg Terminal 得到。之前一直google或者baidu寻找免费的数据来源来验证上面的计算方法,可惜找了好几天都是无果。 真的没有办法,归根结底还是太穷了,买不起Bloomberg Terminal 。如果有人能提供免费数据的话,可以测试一下。

不过没有数据也不要紧,我尊敬的Aswath Damodaran已经帮我们全部计算好,并提供了下载。他的数据是直接从Bloomberg Terminal 下载的,不用质疑。

参考数据:股票风险溢价(ERP)

下载:excel