资本资产定价模型(CAPM) - 历史数据得出的股票风险溢价(ERP)的利弊

Contents

资本资产定价模型(CAPM) - 历史数据得出的股票风险溢价(ERP)的利弊#

前言#

好吧,我承认这个b我装不下去了。但自己装的b,跪着也要装完。资本资产定价模型(CAPM) - 理论很丰满,现实很骨感 ,这就是万恶的根源。

Fig. 4 自己装的b,跪着也要装完#

本来想从另外一个角度去阐述资本资产定价模型(CAPM)中最为重要的一个因素:股票市场溢价 (Equity Market Premium), 但找了整整一个星期还是找不到免费的数据源去验证这个另类的rm计算方法。事情的来龙去脉我会慢慢细说。现在先来回顾一下资本资产定价模型(CAPM)的构成吧:

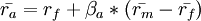

预期回报率(Expected Return)公式

Fig. 5 单个股票或者股票组合的预期回报率(Expected Return)公式#

rf 是无风险回报率,纯粹的货币时间价值 – 无风险收益率(rf)的探讨和使用

βa 是证券的Beta系数 – 巴菲特都不用beta值,你还用?!

Rm 是市场期望回报率 (Expected Market Return)

(Rm - rf) 是股票市场溢价 (Equity Market Premium) – 历史数据得出的股票风险溢价(ERP)的利弊